半年前,当疫情彻底成为“过去式”,大家普遍认为资本市场将迎来“冬去春来”,一级市场的投融资状况将在2023年得以迅速恢复。

可是,今年过去了大半,资本市场的表现却与预想的并不一致。根据动脉橙与蛋壳研究院联合发布的《2023年H1全球医疗健康产业资本报告》显示:2023年上半年,中国医疗健康产业投融资总额约56亿美元(约410.51亿人民币),同比下降约43%。其中,国内医疗器械领域融资总额环比下降48%。大幅降低的融资额意味着资本寒冬还在继续。

当然,这一现象的出现也并非预示着行业已身处绝境。融资环境虽然不算乐观,但仍有机构在频繁出手,如启明创投、中信证券、君联资本、红杉中国、毅达资本、中金资本、元生创投、深创投、海尔创投、礼来亚洲基金、越秀产业基金等机构在上半年多次投资医疗企业,其中启明创投与中信证券分别出手16次;

仍有创新企业逆势完成大额融资,如海森生物完成3.15亿美元融资、生工生物完成20亿元融资、康诺思腾完成8亿元融资、永仁心医疗完成近亿美元融资;

仍有细分领域爆火,如融资总额环比增长1501%的眼科耗材领域、上半年吸金6亿美元的医疗机器人赛道、受到大批投资人追捧的脑科学、AIGC等领域……

在这样的大背景下,2023上半年的资本市场有何变化?这些变化揭示了怎样的趋势?2023下半年投资人将看向哪些赛道?投融资市场何时回暖?为回答上述问题,动脉网访谈了多位业内人士。

都在说资本寒冬,那么2023上半年的资本市场到底有多冷?

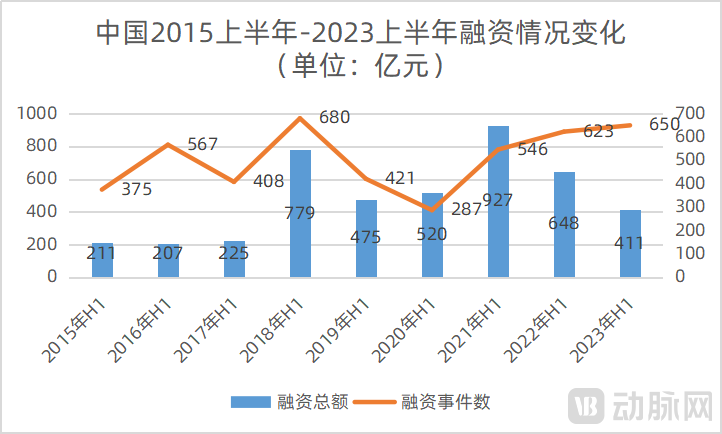

从数据看,2023上半年医疗行业融资总额是2018上半年以来最低点,仅有411亿元,较2022上半年减少237亿元,降幅约37%;较巅峰时期的2021上半年减少516亿元,降幅约56%。

这一数据在业内人士的预估之内。海尔创投医疗投资总监夏林表示,“今年医疗行业投融资行情明显变冷,上半年投资金额大致是2021年上半年的1/3-1/2。”

除了数据统计,在一级市场的真实案例上,也显示出资本市场的寒冷。据一位不愿透露姓名的业内人士透露,现在市场上已经出现不少项目开始打折融资,而个别项目在几年前还是备受投资者追捧、完成多轮融资的明星项目;另外,受政策、大环境等因素影响,有些细分行业的投资逻辑出现变化,原有估值体系讲不通了,有的项目即使将估值降低也找不到投资者。而多数获得融资的企业,其估值增长也较为有限。

虽然一级市场的融资总额锐减,但投资人的工作量并没有减少。多位投资人表示,目前投资机构仍在密集搜寻新项目、寻求投资标的,FA机构也在批量推荐创新项目。只是,大部分投资人(投资机构)的决策比以往更谨慎,甚至处于观望状态居多。

对于值得投的项目,投资人们也会经过较以往更严谨的调研才会做投资。而且,对一个项目的投资决策往往还需要多个投资人相互抱团打气。也因此,市场上有许多项目找到了多个跟投方,但唯独找不到领投方,导致融资延期甚至融资暂停。

这种局面的出现,一方面是因为前两年资本泡沫严重,许多项目估值偏高,一二级市场倒挂明显;二是由于科创板、创业板、港交所等二级市场破发比例增加,影响了投资机构的退出,以及投资者的信心;三是受政策、大环境等因素影响,众多主流赛道行情骤变,过往的投资逻辑已不复存在;四是美元基金大幅减少,接受长周期投资的基金在不断变少。

“短期内,投融资环境不会有大的改观,还需要时间对泡沫进行消化和出清。”海尔创投医疗投资总监夏林表示。

不过,即便投资环境不乐观,市场上还是有许多企业顺利获得融资。如君合盟生物在三个月内完成两轮数亿元融资;迪视医疗在半年内完成两轮数千万元融资;先通医药完成超11亿元新一轮市场化股权融资……

凯乘资本创始人邹国文向动脉网透露:“上半年,虽然行业整体偏冷,但我们凭借专业能力交割了21起项目融资,数量和金额都较去年同期实现逆势增长。”

梳理历年上半年融资情况,我们发现:从2020上半年到2023上半年,国内医疗行业投融资事件数在缓慢增长,融资事件数分别为287、546、623、650。其中,2023上半年,融资轮次主要分布于A轮、B轮,分别为301起和111起。这预示着投资场景在往更早期的行业阶段倾斜,初创期的企业融资相对容易,但正在步入商业化、缺乏营收数据支撑的中后期企业融资难度在加大。

另一个维度也佐证了上述观点,那就是融资事件数缓慢增加、融资总额却大幅降低,毕竟早期项目相对便宜,但这也意味着项目的平均融资额在显著减少。根据计算,2018上半年-2023上半年,项目的平均融资额分别为1.14亿、1.12亿、1.8亿、1.7亿、1.04亿、6300万元。

总的来看,投资机构正越来越倾向于投早、投小(A、B轮),投资人的(平均)出价也从以往的过亿元降为千万元量级。中后期的企业想要顺利获得融资,更多需要在商业化前景和商业化论证上得到投资人的认可。

在行业竞争加剧、市场环境突变的背景下,企业对融资的需求更加迫切。

这是因为企业的重大战略布局往往需要抢时间,若自己不投入,竞争对手加大投入后将抢占优势竞争地位;同时,融资不只是寻求资金支持,还是在寻求优质资源的加持。而市场上的优质资源是稀缺的、有限的,若被竞争对手抢走,自己可能陷入危局。

凯乘资本创始人邹国文建议企业:“天晴的时候修屋顶,未雨绸缪,就算此时发展顺利,资金压力不大,也需要非常认真的对待融资工作。当一个赛道开始被资本市场关注,军备竞赛一旦开启,就一定要打到终局。期间可以缓节奏、多思考和调整策略,但不可以停,像龟兔赛跑中的兔子半路停下睡觉是非常危险的。”

事实上,虽然当前的融资环境不理想,但大部分企业仍需要寻求融资。只不过,不同的企业对于融资的紧迫程度不同。

那些有自我造血能力的企业以及前两年获得大额融资的企业,其储备现金流可支撑较长时间,具有较强的抗风险能力。这些企业知晓当前的融资环境,对于融资并不十分迫切,大多选择放缓融资节奏,回归商业本质,更多的专注于市场、业务和商业化。不过,他们也表示出强烈的融资意愿,希望获得更多优质资金和资源,并借机超越、战胜竞争对手。

一些没有自我造血能力且过去没有融资或仅获得小额融资额的企业,由于现金流可支撑时间较短,将面临资金流断裂风险,因而对于融资更着急,在谈判桌上处于弱势。

在这生死攸关的时刻,投资人们往往会建议创始人不要被公司估值所迷惑。公司估值是投资人和创业者给企业暂时的定价,创业者要以拿到资金、发展企业为第一目的,不应该在纠结估值的过程中错过融资,错失企业发展良机。同时,当下市场环境更容易拉开与竞争对手的距离,企业应该加速融资,发展业务,超越竞争对手。

一位投资人表示:“我们坚信好的基本面的公司可以穿越这轮寒冬。同时,在这样的行情下,创始人和股东能做出壮士断腕的决定是明智的抉择,只是需要进一步的消化基本面和估值体系的差距,也需要有些耐心等待市场信心的恢复。”

在资本寒冬中,不仅是企业在调整,投资机构也在调整。

以往,市场化基金、美元基金是主要出资者,但目前,国资背景的基金开始崛起。在2023年上半年,近20家超大型国家队与其他产业投资方、知名投资机构投资先通医药11亿元,造就上半年医药领域规模最大的一起市场化融资。

业内人士预计:国资背景基金将是未来相当长一段时间内支持一级市场的主流。而国资的运作模式、投资思路、要求和诉求、风控和条款等方面都与之前的市场化基金、美元基金有巨大区别,需要企业方灵活调整,迅速适应。

另外,相较于管理基金规模较大、过去偏向中后期的投资机构而言,之前投资纯早期的投资机构在寒冬中受到了更大的冲击。投早期的机构过去的思路是“高风险、高回报”,但目前,大部分资金都在避险,寻求确定性出口。尤其是喜欢长周期投资的美元基金退潮,这类偏早期的投资机构普遍存在募资较难的状况,后续出手将更加谨慎。

即使身处寒冬,也要心向春天,数百家企业完成融资也给予了行业信心。

通过梳理,我们发现今年投资人的偏好较以往有所变化。

第一,投资人变得更“务实”。相比于前两年重仓研发型企业、押注创新技术、布局最新概念,投资人目前更喜欢有营收、有利润、有增速的医疗企业;

第二,投资人们更喜欢具有出海能力或帮助企业出海的企业。一位匿名投资人表示:“目前大家有一个共识,即集采等政策限制了国内市场空间,而海外市场又香又甜。虽然海外市场也会有诸多竞争,但具有出海能力的企业才能把收入规模做的更大。基于此,投资人们较以往更关注出海及出海相关企业。”

第三,投资人更倾向于“卖水人”“隐形冠军”等企业。

从行业看,生命科学上游、高端医疗器械上游、手术机器人、眼科耗材、脑科学、AIGC等领域是上半年融资的热门领域。

生命科学上游,一方面是国产企业实现技术突破,如奥浦迈突破培养基、纳微科技突破色谱填料;另一方面是疫情影响了海外供应链,国产企业通过更及时的供货、更低的价格、更优质的产品赢得国内市场的认可,生命科学上游也开始国产替代。在此背景下,君联资本、经纬资本等知名机构选择重押生命科学上游,支持高端技术的突破和国产替代。

高端医疗器械上游也受到投资机构的关注。博思得、昆山医源、麦默真空、思柯拉特、帧观德芯、善思微等医学影像上游企业均在资本寒冬期逆势完成融资,部分企业提供的CT球管等产品也已大规模应用于市场。

手术机器人领域,国内有15家手术机器人企业在上半年完成融资。其中,相较于此前火热的腔镜手术机器人和骨科手术机器人,一级市场上出现了更多种类的手术机器人,如迪视医疗和衔微医疗的眼科手术机器人、昂泰微精的显微手术机器人、微纳动力的磁悬浮胶囊胃镜机器人……值得一提的是,全球范围内,手术机器人上半年融资总额达6亿美元,排医疗器械行业第一,其后的心血管耗材和电生理技术融资总额分别为5亿美元。

眼科耗材是为数不多的融资总额和事件数显著增长的赛道。2023上半年,眼科耗材领域融资总额环比增长1501%,融资事件数环比增长75%。其中,视微影像获得3亿元融资、眼得乐获得亿元融资、瑞泰生物获得近亿元融资,拉高了眼科耗材领域的融资总额。

自从ChatGPT爆火之后,AIGC(生成式AI)就受到资本市场的高度关注。先是投资人挤满“生成式AI与医疗健康论坛”会场,后是万木健康、聆心智能、多问医生、富鑫科创等生成式AI企业完成融资,可见其热度之高。

此外,脑科学器械、IVD上游、小分子创新药、GLP-1、细胞治疗、抗体药、动保等领域也有较多融资事件。

2023已然过半,下半年医疗行业投融资市场将会有哪些变化?

首先,投资人将关注“真创新”的医药和器械。医药、器械、诊断都有坚实的产业逻辑和基础,少数项目前期估值增长超过基本面的增长,需要一段时间消化,但大部分项目仍然可在合理估值内完成融资。

与之前不同的是,医药领域,投资人开始注重团队、靶点、技术的平衡,并更注重适应症的选择和管线市场前景,也会关注临床推广、政策偏好等基本面信息。

在医疗器械领域,投资人不再“唯技术论”,而是综合性看待企业的产品线、商业路径、市场前景、竞争格局、出海能力等综合信息。

其次,国产替代仍是医疗行业的重要逻辑,卡脖子技术和卡脖子产品将迎来新一轮发展机遇。例如,科学仪器、医疗设备的核心部件、上游原材料等受政策支持、国家关注的技术/市场,将得到投资者的重点关注。

最后,出海是一个热门场景。具有出海能力、能够帮助出海的企业,也将获得投资者的青睐。